加密市场的「黑色 Summer」刚刚过去,比特币价格回升之后略显乏力,市场情绪方向尚不明朗。

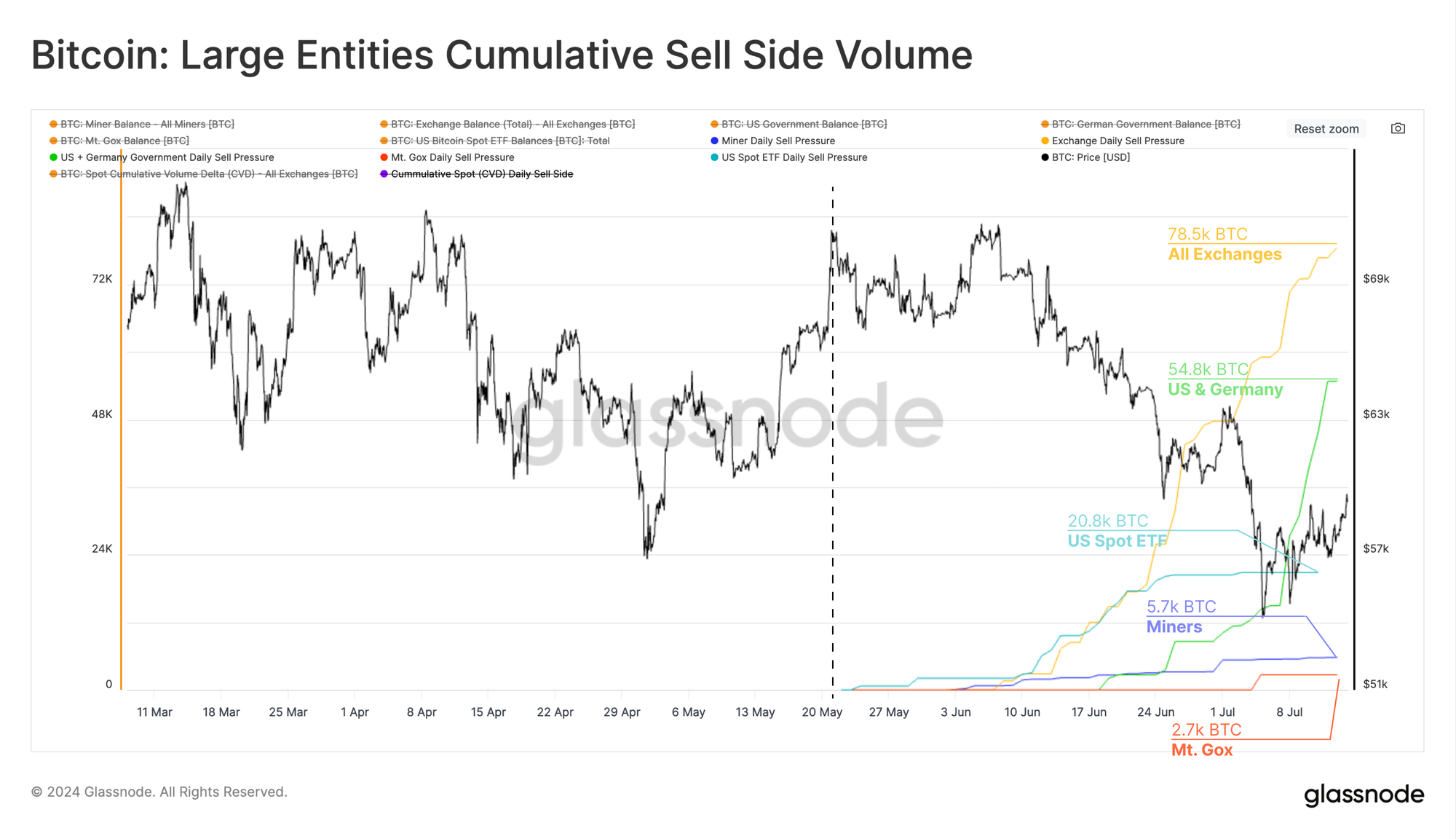

研究机构 Glassnode 近日发布了一份题为《》的报告,这份报告数据显示了一些有趣的情况。在过去的一个月里,首先是 ETF 持续流出导致大盘下行,继而产生恐慌情绪,德国政府抛售比特币的行为实际上更多在市场情绪上影响了比特币价格,抛压行为本身对比特币价格影响没有社区想象的那么大。

那么在 ETF 持续流入十多天后,门头沟的潜在抛压对市场影响如何?还有哪些卖方需要考虑?BlockBeats 在报告基础上结合其他机构数据梳理了比特币市场所面临的多重抛压因素。

抛压一:门头沟比特币

就在上周五,德国政府向交易平台发送了最后 3846 枚比特币,其地址内比特币完全耗尽。比特币也转而上涨,但重新打起积极心态后,仍有门头沟「 14 万比特币抛压」悬在市场头顶。

实际上,如果回顾过去一个月大盘惨跌的情况,会发现在比特币从 71000 美元到跌破 54000 美元的过程中,促跌因素主要来自于交易平台获利盘和 ETF 资金的流出,来自德国政府的意外抛压并不是主导因素。

从 Glassnode 的报告数据可以看出,自 6 月开始,交易平台和 ETF 的比特币流出量就开始增加,随之而来的是比特币价格阶梯式下跌近 15% 。

而德国政府的卖币操作主要在六月中下旬才开始对价格产生影响,为本就下行的市场追加了一层恐慌氛围,德国政府卖币与比特币价格下跌同步发生的时段为 7 月 1 日之后的 4 日里,这 4 日时间比特币直线下跌近 15% ,而这个过程中,德国政府卖出的比特币为 1.5 万枚,占 5.48 万枚比特币总量的三分之一。

7 月 4 日,比特币价格跌破 54000 美元,德国政府剩下的 4 万多枚比特币被依次监测到转移动作,但比特币价格自那之后开始回升,似乎没有受到占德国政府比特币总量三分之二的抛压影响。

就在比特币在 7 月 7 日、8 日、9 日三次试图站上 5 万 9 美元时,市场的情绪还极为低落。加密分析师 Alex Krüger 与 9 日在其社交平台上,发表了对门头沟和德国政府抛售比特币可引发的下跌幅度的分析测算,认为假设德国一次性卖出剩余比特币、门头沟持有的 8.5 万枚比特币被出售 30% 的情况下,比特币可能还会再跌 10.5%。

在之后的几日里,大盘上涨了 7%。这说明对比特币的价格来说,德国政府的大额抛售影响并没有社区想象的那么大。那么还未落地、悬在头顶的「门头沟 14 万枚比特币抛压」会对市场有多少影响呢?

截至目前,门头沟 Mt.Gox 已向过半数债权人偿还资产。根据此前 Mt.Gox 在其破产时的法庭文件和相关报道中提到,提交索赔的的债权人大约有 24,000 名。昨日,Mt.Gox 受托人 Nobuaki Kobayashi 发布通知显示,受托人已向超过 13,000 名债权人偿还了 BTC 和 BCH。

市场情绪为中立偏消极,比如 @Trader T 7 月 13 日在 X 平台发文预测,认为 Mt.Gox 11 月之前至多抛售超 10 万枚比特币,按照可预测的最坏情况,即 Mt.Gox 将其中 80% 比特币抛售,可能将为市场带来 46.2 亿美元清算压力。

Cycle Capital 也推测如果门头沟的赔偿在一个月内售完,市场面临的抛压就会德国政府的抛售有较高的相似性,抛售的数量、抛售的时间相当。但时隔 10 多年后再次拿到资产,市场更愿意相信门头沟债权人会售出一部分比特币,而不会售出全部。

Cycle Capital 预测,如果门头沟的赔偿持续的时间更长,达 2–3 个月,每日进入市场的比特币数量不会特别大,不会造成一次性的快速下跌。但由于持续存在抛压预期,市场可能会有一段时间的震荡,通过震荡来消化卖盘。这也意味着短期内难以有主升浪的到来。

抛压二:矿工收入

在「历史遗留因素」上,除了门头沟破产事件和政府查封资金这样的特别抛压来源之外,还有不能忽视的比特币矿工这一常规抛售来源的存在。

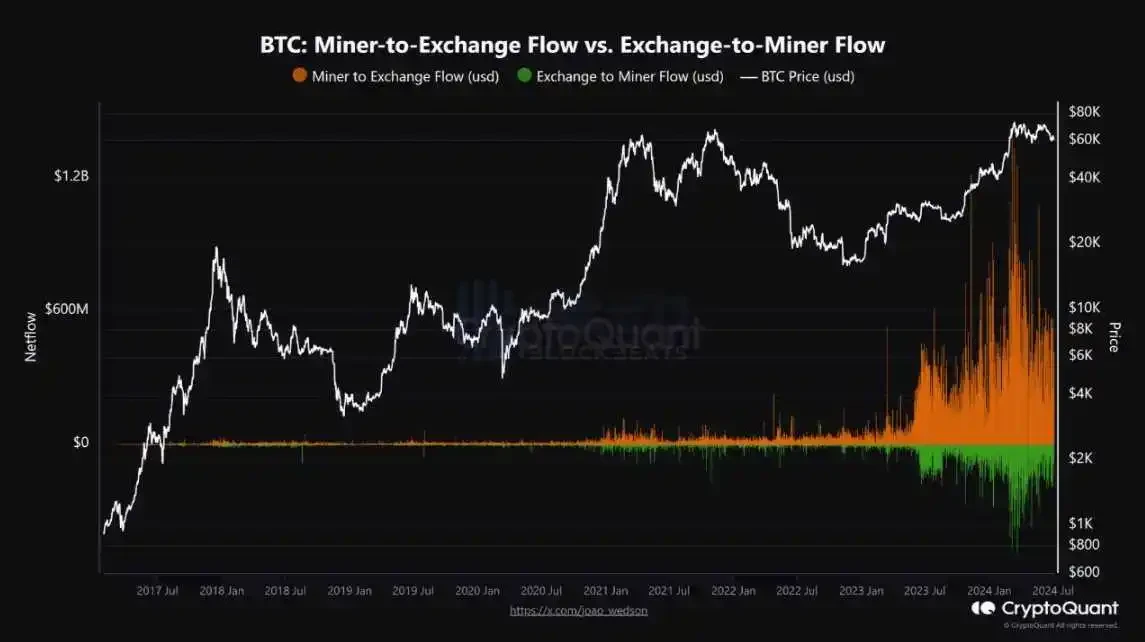

据 CryptoQuant 分析师 joaowedson 统计,比特币矿工在 2023 至 2024 年共向 CEX 转入价值约 1662 亿美元比特币,其中大部分发生在 2024 年,仅提取 480 亿美元比特币。分析师认为,比特币矿工如此大额转入是史无前例的,矿工也可能成为加密货币市场的最大卖家。

这轮周期里,矿工抛售比特币有迹可循。比特币减半之后,矿工收入锐减,为了维持矿场运转,矿工很可能会出售更多比特币以对冲锐减的收益。

过去一个月比特币价格下跌期间,比特币算力也显著下降,Glassnode 首席分析师 James Check 曾对此分析认为,「当下在线哈希率较低,区块的生成速度略慢。这表明挖矿困难。这可能是由于多种原因造成的,包括运营成本增加、比特币价格下跌或矿工的设备问题。」

据 The Block 数据显示, 6 月 24 日,比特币矿工的挖矿收入创下了历史最低水平。而一个多月以来,比特币矿工已售出超过 3 万枚 BTC(约 20 亿美元),为一年多以来最快速度。

7 月 6 日,CryptoQuant 数据显示,日均矿工流出量达到近一个半月以来最高数字,表明矿工很可能在出售其比特币储备。

James 曾在 6 月底发表观点认为,由于当前可能处于盈亏平衡期,比特币矿工还没有开始进行「全面抛售」。那么矿工手里的比特币有多少?比特币短暂上涨之后,来自矿工抛压对价格影响几何?

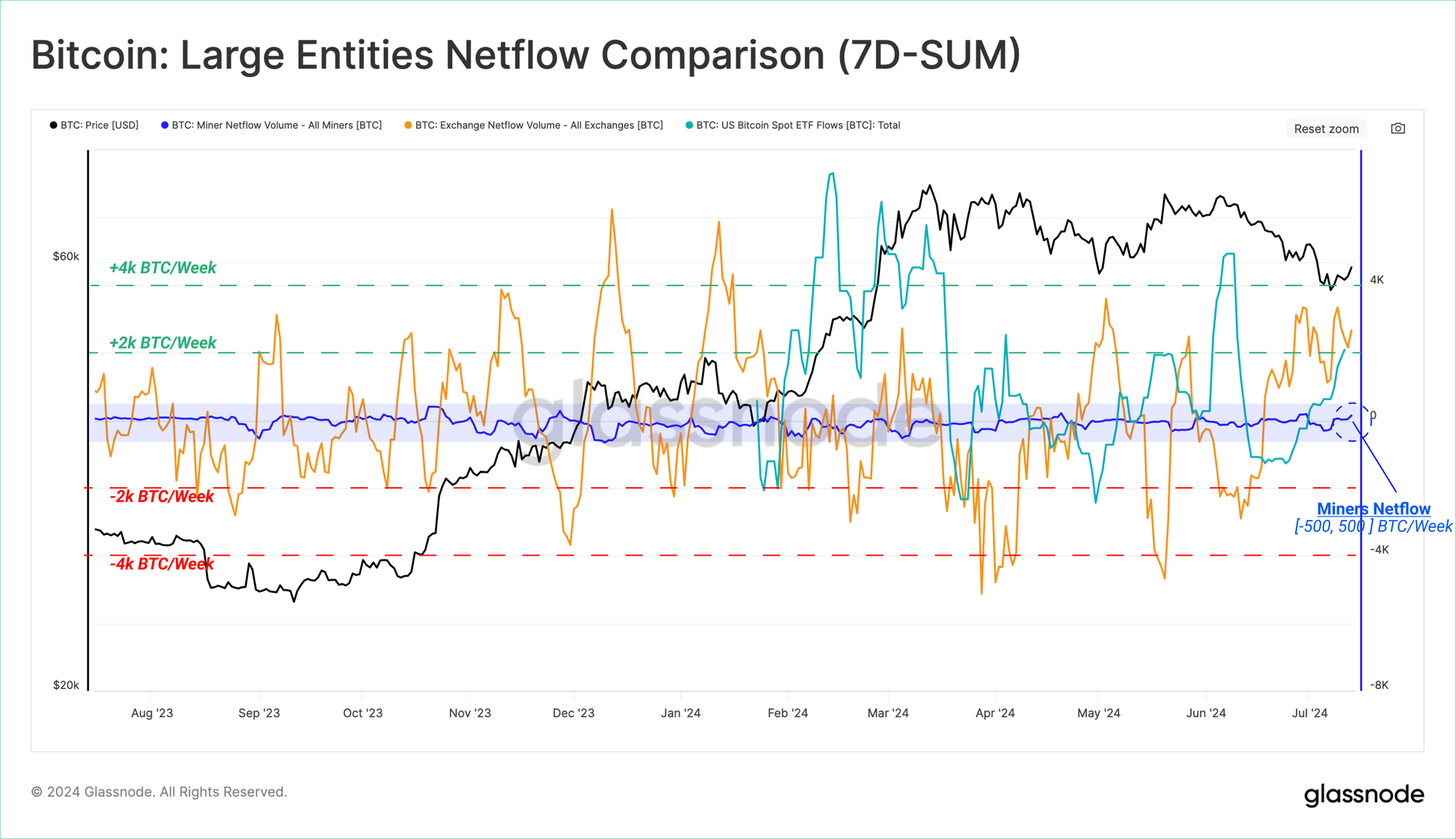

由于矿工们的地址无法全部监测到,研究机构 Glassnode 做了一个较为乐观的统计测算。

Glassnode 将过去一年中所监测到的「矿工净流量」与「中心化交易所的净存款/提款量」以及「流入 ETF 链上钱包的净流量」进行了比较。结果显示,矿工地址的余额变动情况约为每周 ± 500 BTC,而 CEX 与 ETF 相关地址经常会出现 ± 4 K BTC 的较大波动,基于此,Glassnode 认为流经后两者实体的市场影响力可能比矿工的市场影响力大 4 到 8 倍。

这个数字无从查证,但可以确定的事,随着 ETF 持续大量买入比特币,市场已经认识到,比特币的定价权确实正在从比特币矿工手中转移到十几只比特币现货 ETF 背后的传统金融机构上。

那么近期比特币现货 ETF 情况如何?

抛压三:比特币获利盘

Glassnode 分析显示,本月初比特币跌破 54000 美元的位置已经低于比特币持有者的平均流入成本,因此比特币现货 ETF 基金会选择开始入场。

另一方面,ETF 资金流也与通胀数据密切相关,而上周的 CPI 数据弱于预期,市场认为 ETF 资金可能会持续流入。

回顾近两周,会发现传统金融机构已经启动了「抄底」程序。比特币现货 ETF 已经连续 11 天显示净流入。Matrixport 近期最新报告也指出,比特币现货 ETF 上周五以 3.1 亿美元的流入量收尾了一周的交易,创一个多月以来的最高日流入量水平。

前日,美国现货比特币 11 只基金累计净流入 6532 枚比特币,价值共计约 4.225 亿美元,为 6 月 5 日以来的最高单日净流入量,延续了连续 11 天的上涨势头。这些基金在 3 天时间里吸引了超过 10 亿美元的资金。

持仓数量比现货 ETF 基金更多的,则是吸纳加密市场绝大部分流动性的中心化交易平台。尽管通过交易平台的流动性流出动因难以揣测,但还是有一些指标可以反应一些信号。

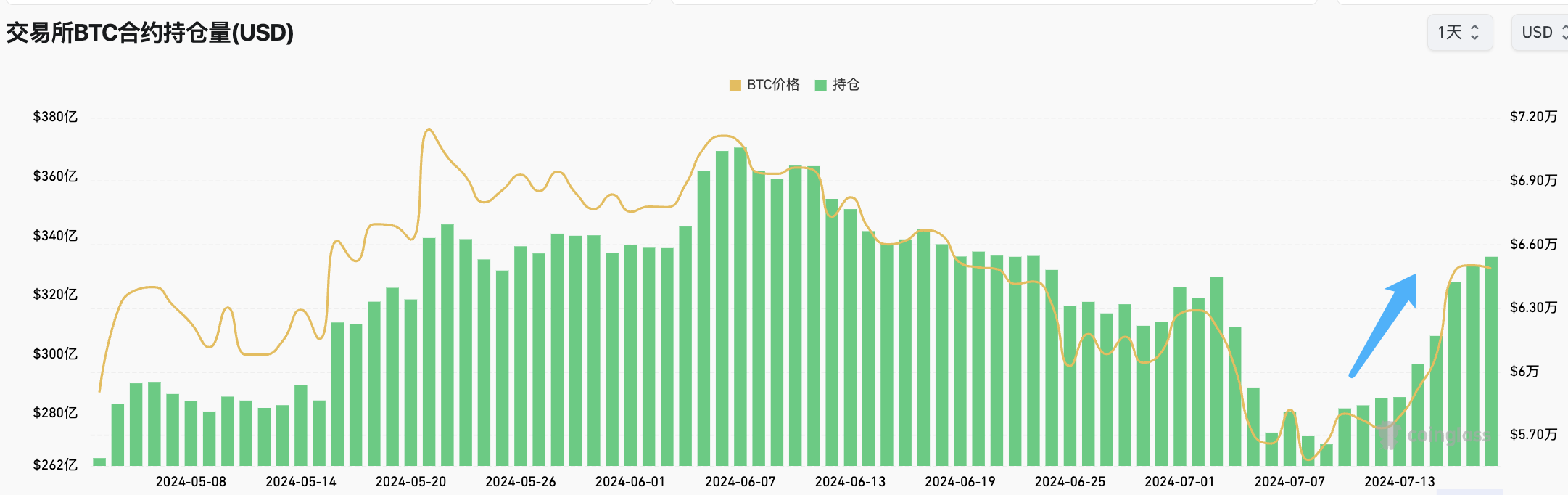

ConsenSys 研究员 David Alexander II 在昨日指出,「经过残酷的一周后,BTC 期货持仓量目前已增加 5.7 亿美元,较上周上涨 21%,并已恢复至 6 月 23 日以来的最高水平」。

行情转好后,比特币期货未平仓合约持仓大幅增加。前日,CME 平台比特币期货未平仓合约 24 小时增幅达 7.8%,而截至撰稿时,全网未平仓合约持仓约为 51.08 万枚 BTC,价值约为 331.8 亿美元,据一周以前的最低点增幅达 23%。

昨日,比特币拉升突破 66000 美元,继月跌幅近 20% 后,比特币 5 日涨幅达 17% ,随之而来的是整个加密市场这几日迎来了普涨时刻。可以确定,持续一月的下跌走势已彻底翻篇。如果按照比特币昨日的高位价格 66000 美元算,距离 73000 美元还差 10.61% 的涨幅。

市场似乎又到了关键点。今日,比特币已跌破 65000 美元,截止撰稿时为 64628 美元。

Coinglass 数据显示,按当前主流 CEX 合约持仓情况,如果比特币回升突破 68000 美元,预计将有 8.01 亿美元空单清算;如果比特币跌至 63000 美元附近,预计将有 15.58 亿美元多单清算。按照比特币目前的价格,涉及前述两个位置的涨跌幅分别为 5.52% 和 3.52% 。

在变幻莫测的市场中,过于保守可能会丢失盈利机会,盲目乐观则会在波动之中磨损本金。标旗似乎近在眼前,又似乎暗藏危险。「牛回」到了什么位置?还没有答案。