原文作者:Leo Schwartz,财富杂志

原文编译:Luffy,Foresight News

Peter Mintzberg 正式接任 Grayscale CEO 一职,加密货币行业最古老的公司之一将把权力移交到一位华尔街老兵手中。Mintzberg 曾在高盛和贝莱德担任高级职务,这一任命引发了人们对 Grayscale 以及加密货币行业未来方向的质疑。

在前任 CEO Michael Sonnenshein 的带领下,Grayscale 通过比特币信托产品将传统投资者带入加密领域。随后 2023 年 8 月,Grayscale 在与美国证券交易委员会(SEC)的法律诉讼中获得胜利,推动了比特币 ETF 的进程。Sonnenshein 于 2014 年以销售员的身份加入 Grayscale,并于 2021 年担任 CEO。

然而,尽管 Grayscale 为如今蓬勃发展的比特币 ETF 铺平了道路,但这也让他不得不直面贝莱德和富达等规模更大的竞争对手。自 1 月份推出比特币 ETF 以来,Grayscale 管理的加密资产持续外流。祸不单行,其母公司 Digital Currency Group(DCG)也一直忙于应对来自纽约总检察长和美国证券交易委员会的诉讼。

Mintzberg 此前在 Grayscale 的竞争对手公司工作了 20 年,拥有一份出色的履历和在传统金融领域的成绩。但作为行业外人,他是否适合领导一家努力重塑自我的加密公司还需打上一个问号。

Peter Mintzberg,Grayscale 新任 CEO

加密货币军备竞赛

当 Grayscale 于 2013 年推出比特币信托时,它创造了一种真正新颖的东西:一种让合格投资者以股票形式获取加密货币的方式,这对当时许多直接销售加密货币的不合规机构而言是一个非常有吸引力的替代方案。

2015 年,Grayscale 的比特币信托开始在场外市场公开交易,为那些率先购买 GBTC(比特币信托的股票代码)的合格投资者带来了丰厚的套利机会。这些投资者抢先购买 GBTC(后来又购买以太坊等资产的信托产品),然后在几个月后溢价转卖给希望参与加密热潮的散户投资者,获得了丰厚的收益。

但信托结构也意味着投资者无法以比特币实物的价格赎回 GBTC 的份额,这些信托产品在 2021 年初开始出现折价。多米诺骨牌倒下,受此影响的 Three Arrows Capital 和 FTX 等多家加密货币公司在次年宣布倒闭。雪上加霜的是,投资者对 Grayscale 继续收取高达 2% 的管理费用感到愤怒。

这导致 Sonnenshein 起诉美国证券交易委员会 (SEC),迫使 SEC 批准其长期以来的将信托产品转换为 ETF 的申请,因为 ETF 允许投资者赎回实物比特币。2023 年,法院在一项裁决中站在了 Grayscale 一边。这项裁决被誉为加密货币的一个重要里程碑,并最终推动了比特币 ETF 在 2024 年 1 月推出。

尽管 Sonnenshein 带领 Grayscale 走向了成功之路,但公司仍面临一系列挑战。贝莱德和富达等新竞争对手将 ETF 的费用设定为接近零的水平,但 Grayscale 仅将费用从 2% 降至 1.5% ,投资者蜂拥退出 Grayscale,转而拥抱其竞争对手。彭博社分析师 Eric Balchunas 在接受《财富》采访时表示:「Sonnenshein 处于两难境地,一方面该公司需要资金,另一方面又想在 ETF 领域保持竞争力。这是相互对立的。」

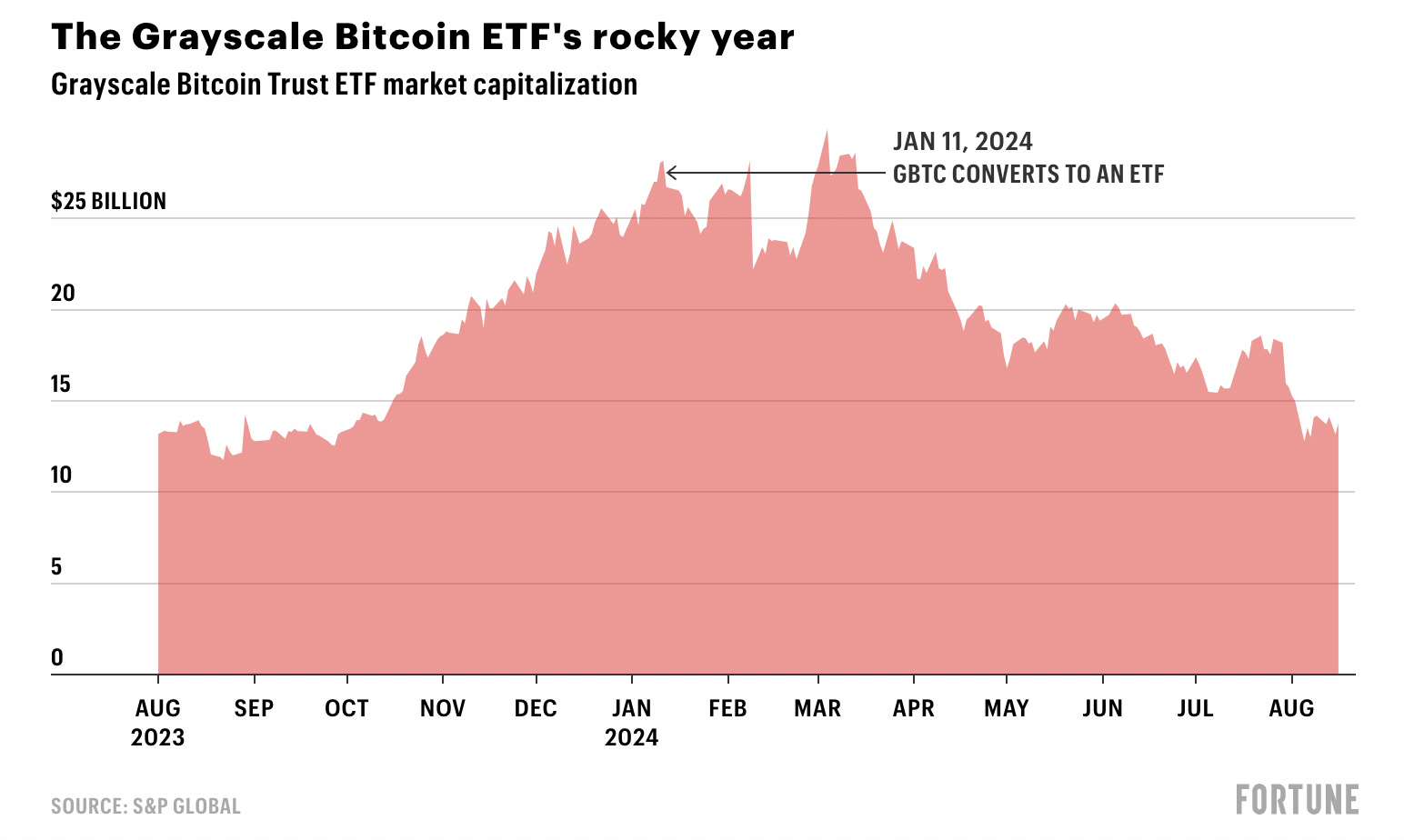

Grayscale 比特币信托和 ETF 市值,资料来源:SP GLOBAL

据《华尔街日报》 报道,Grayscale 董事会和 DCG 在 2023 年底就开始物色新的 CEO,当时比特币 ETF 尚未获得官方批准,但法庭胜诉已为之铺平了道路。

据知情人士透露,董事会决定辞去 Sonnenshein 的职务,是因为希望在 Grayscale 的新增长阶段找到一位更有经验的领导者,使公司有能力与贝莱德和富达等大型公司展开竞争。一位接近 Sonnenshein 的人士对这种说法提出了质疑,他表示,这一决定是双方共同作出的,因为 Sonnenshein 在该公司工作了 10 年。

DCG 首席财务官兼 Grayscale 董事会主席 Mark Shifke 在与《财富》杂志分享的一份声明中表示:「Peter 拥有经验丰富的 C 级高管的经验、视野和成熟度,他曾在全球一些最大的资产管理公司工作过。在 Peter 的领导下,Grayscale 能更好迎接下一阶段的增长。」

监管负担

尽管 Sonnenshein 成功完成了信托产品的转换,但 ETF 持续流出约 200 亿美元资金,给公司带来了新的压力。「这种资金外流的势头 Grayscale 很难承受,」Balchunas 表示,「我从未见过这样的情况。」

另一家 ETF 发行商的一位不愿透露姓名的高管向《财富》杂志表示,Grayscale 可能希望找到一位没有 Sonnenshein 那样监管负担的领导者,尽管 Sonnenshein 从未被指控犯有任何金融不法行为。在摩根士丹利等大型投行开始允许顾问向客户推荐比特币 ETF 之际,Grayscale 希望其产品能被列入值得信赖的产品名单。这位高管表示:「他们想要一位在这方面经验丰富的人,而且这个人没有任何监管问题。」

Grayscale 的老对手 Valkyrie 的首席投资官 Steven McClurg 曾竞标管理 Grayscale 比特币信托。McClurg 告诉《财富》杂志,Grayscale 一直在努力通过招聘 David LaValle 来证明自己的合法性。LaValle 曾在道富银行和纳斯达克工作过, 2021 年加入 Grayscale 担任 ETF 全球主管。而聘用 Mintzberg 则代表了 Grayscale 的下一步行动。

McClurg 表示:「Grayscale 需要做很多努力才能赶上 Invesco、BlackRock 和 Fidelity。DCG 的问题已经够多的了,他们可能还要几年才能从监管的麻烦中脱身。」

Mintzberg 的到来

Mintzberg 加入 Grayscale 正值关键时刻。Grayscale 最近几周推出了两款关键产品,包括以太坊 ETF 和比特币 ETF 的「迷你」版本,后者收取的费用较低。根据 DCG 本周与股东分享的一封信,Grayscale 在第二季度结束时管理的资产规模为 280 亿美元,为母公司带来了重要的收入来源。

然而,由于其两款旗舰产品面临竞争困局,Grayscale 的未来之路并不明朗。在比特币 ETF 推出时,有传言称 Grayscale 将要被收购,但其高昂价格和监管负担让潜在买家望而却步。一位不愿透露姓名的竞争对手向《财富》杂志表示,聘请 Mintzberg 可以被视为一种让 Grayscale 保持竞争力的承诺,也可以被视为一种在潜在收购之前改善公司形象的策略。

Mintzberg 是一位经验丰富的运营者,曾在贝莱德和景顺等目前提供加密 ETF 的公司担任战略和投资者关系的职务。根据 Mintzberg 的 LinkedIn 信息,他还于 2021 年至 2023 年期间领导高盛的加密资产战略。

Mintzberg 似乎也对职业生涯的这次过渡感到满意。据一位知情人士透露,上周三,他在高盛度过了最后一天,几个小时后就将开始在 Grayscale 担任新职务。Mintzberg 拒绝接受本文采访,对于一位即将上任的 CEO 来说,他表现得极为低调。

Grayscale 发言人向《财富》杂志表示: 「Peter 是资产管理行业的资深人士,在推动以客户为中心的增长战略方面拥有深厚的专业知识和领导力。」

Mintzberg 出生于巴西, 20 世纪 90 年代末,他进入哈佛商学院学习,之后在麦肯锡开始了他的资产管理咨询生涯。

2019 年,奥本海默基金被景顺 (Invesco) 收购,Mintzberg 时还在该公司任职。景顺前首席财务 Loren Starr 向《财富》杂志表示,在景顺与投资者沟通「混乱不清」的那个阶段,Mintzberg 在帮助新公司处理投资者关系方面发挥了重要作用。Mintzberg 在 Grayscale 也将面临类似的挑战,因为 Grayscale 正试图与比自己规模更大、收费更便宜的对手一较高下。

Balchunas 表示,除了扩大产品范围(包括专注于人工智能的新产品)外,Grayscale 的主要任务是利用大型机构的关系参与 ETF 谈判。他告诉《财富》杂志:「Sonnenshein 更出名的是作为加密基金管理人,而 Mintzberg 却拥有丰富的传统金融经验和背景。」「如果要为资产管理公司培养完美的 CEO,那么 Mintzberg 就是最好的选择。」