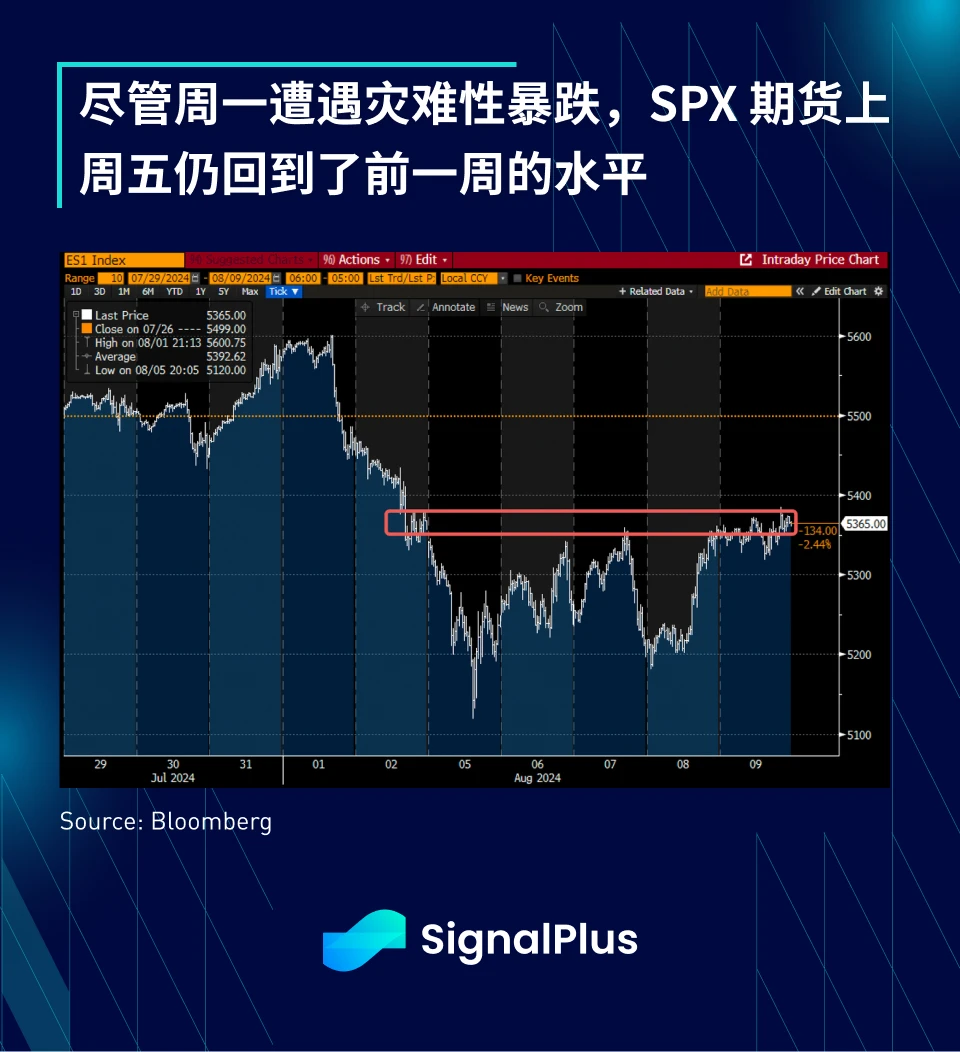

尽管上周市场经历了一个动荡的开局,不过美国股指期货在上周五仍回到了前一周的收盘价,也就是周一暴跌前的水平,美债收益率实际上略有上升,不过仍远低于 7 月份的水平。这一切动荡是否只是虚惊一场?

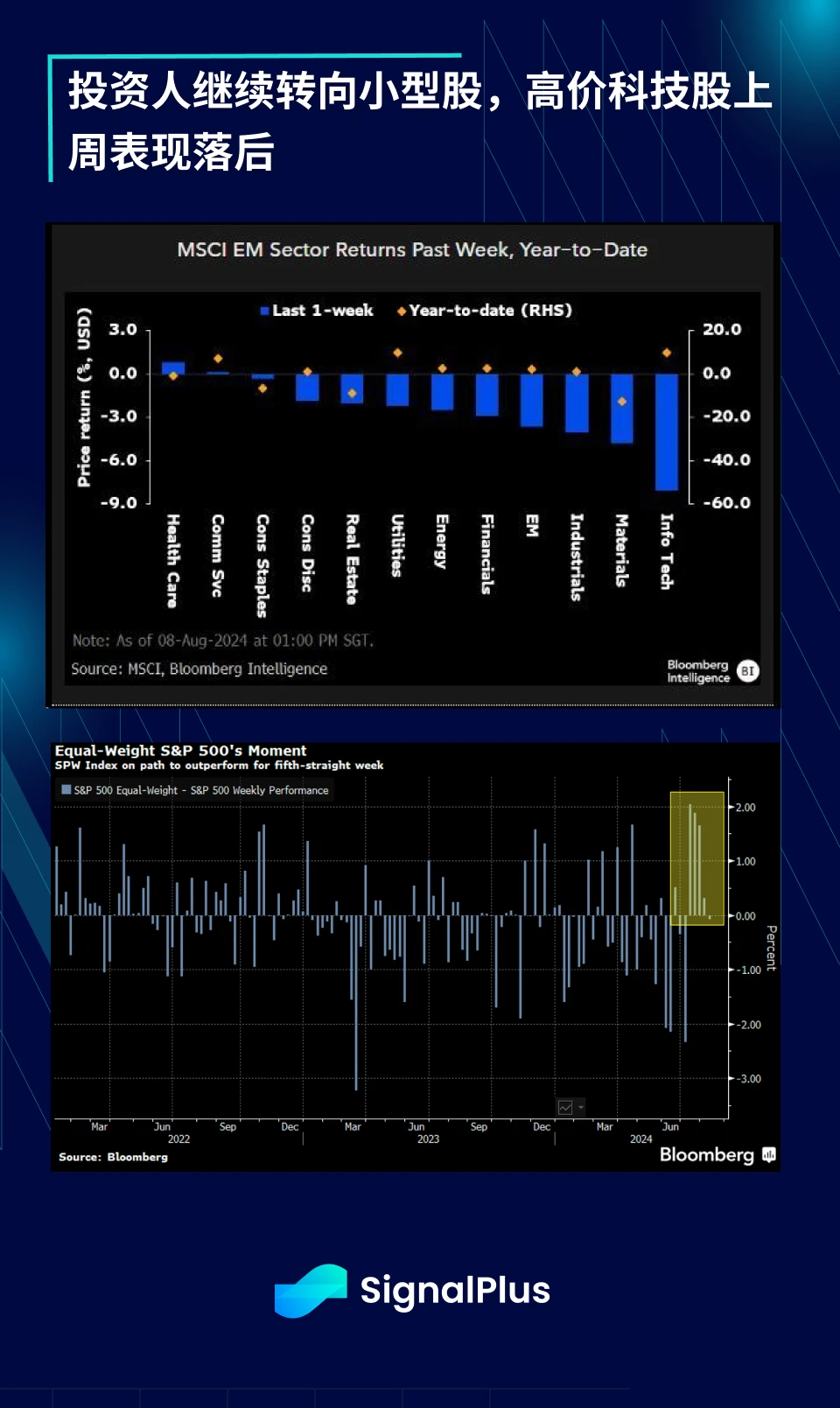

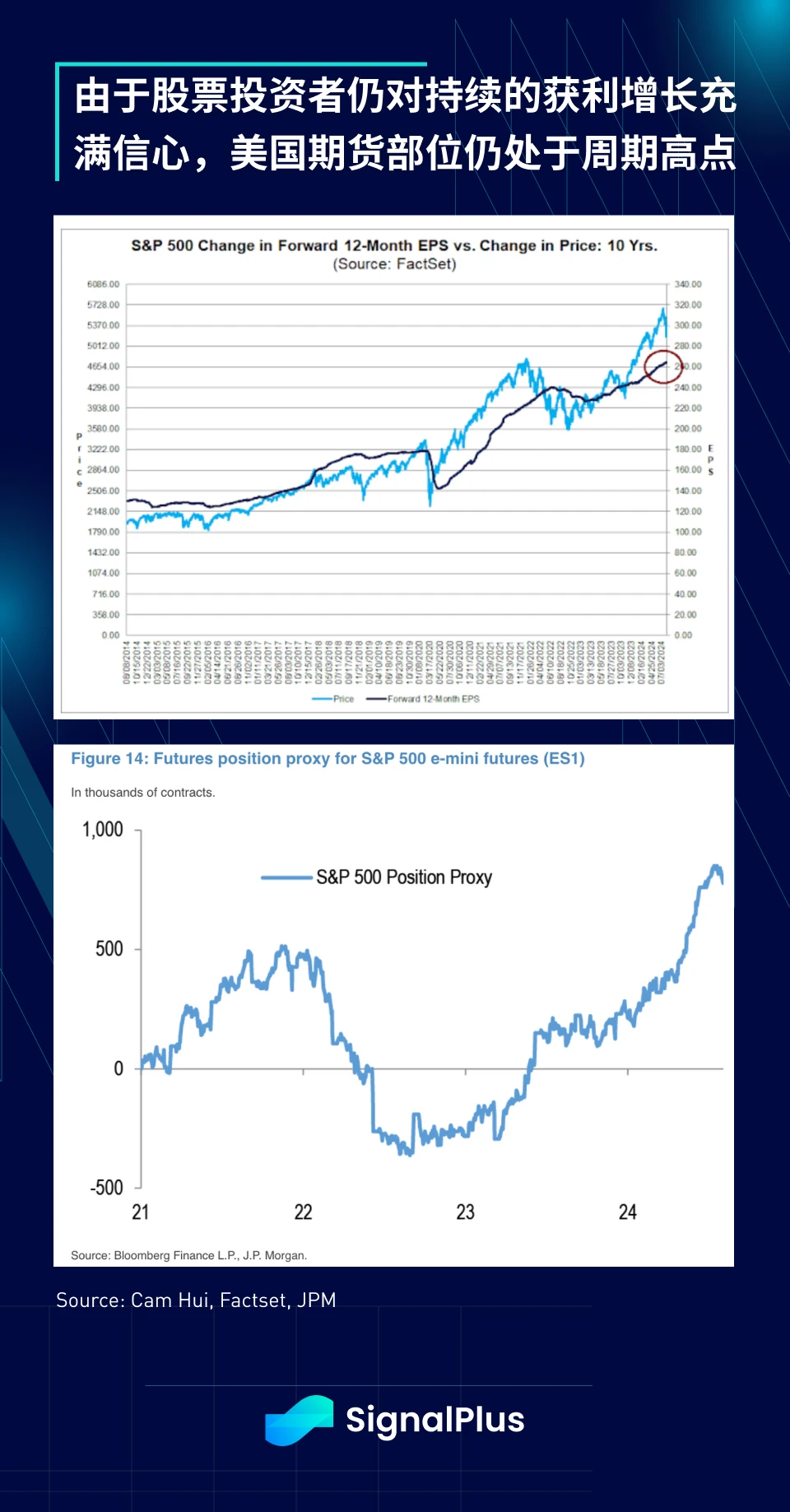

往下探究,可以看到更明显的再平衡趋势,高价格的股票表现不佳,等权重的 SPW 指数已经连续第五周跑赢市值加权的 SPX 指数。本周市场将聚焦在企业财报,尤其是消费板块,以确认消费支出放缓的趋势是否能从企业财报数据中得到证实。

上周首次申请失业救济人数降幅超乎预期,对于提振市场情绪有所帮助,本周除 PPI/CPI 之外没有太多重要的经济数据,不过美联储目前对就业市场的情况特别重视,可能会暂时削弱市场对通胀数据的关注。关税、能源价格和移民限制带来的负面供应冲击可能会推动价格数据意外上行,不过这些上行动能很可能会被工资疲软和住房价格大幅放缓所抵消,从而使通胀回到美联储的长期目标(经济学家预测核心 CPI 环比增长 0.18% )。此外,美联储官员 Goolsbee 和 Daly 也试图淡化近期的恐慌情绪,表示市场对 7 月就业报告“反应过度”,这一观点也在过去一周得到了证实。

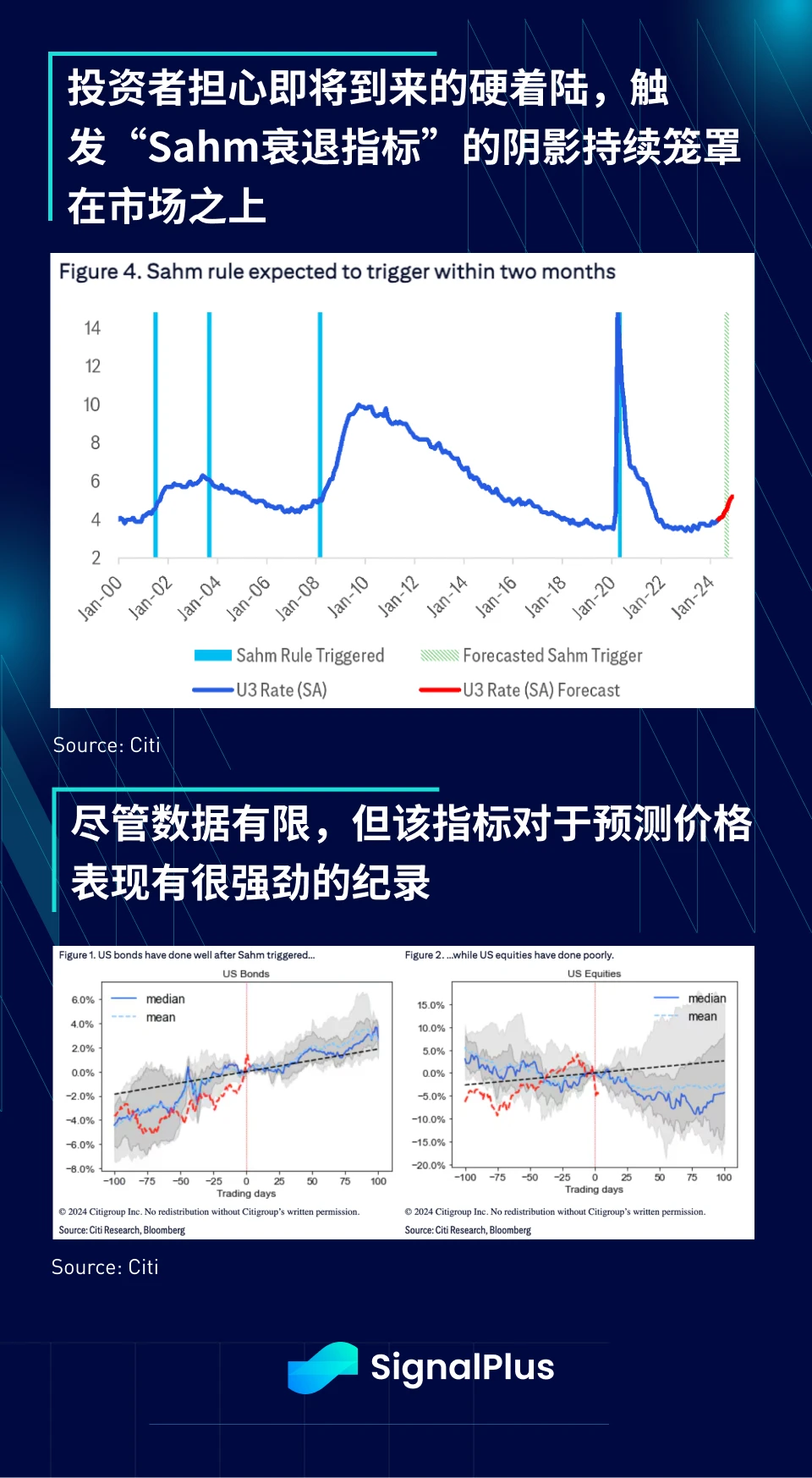

话虽如此,考虑到上周初的强制平仓和亏损情况严重,预计市场将处于防御状态,逆势反弹将受到限制,至少要持续到 Jackson Hole 会议。此外,随着经常被提起的“Sahm 规则”接近触发,投资者可能需要更多硬经济数据来确认经济是否会马上进入硬着陆,而该衰退指标尽管数据有限,却对资产价格表现有着强劲的预测纪录。

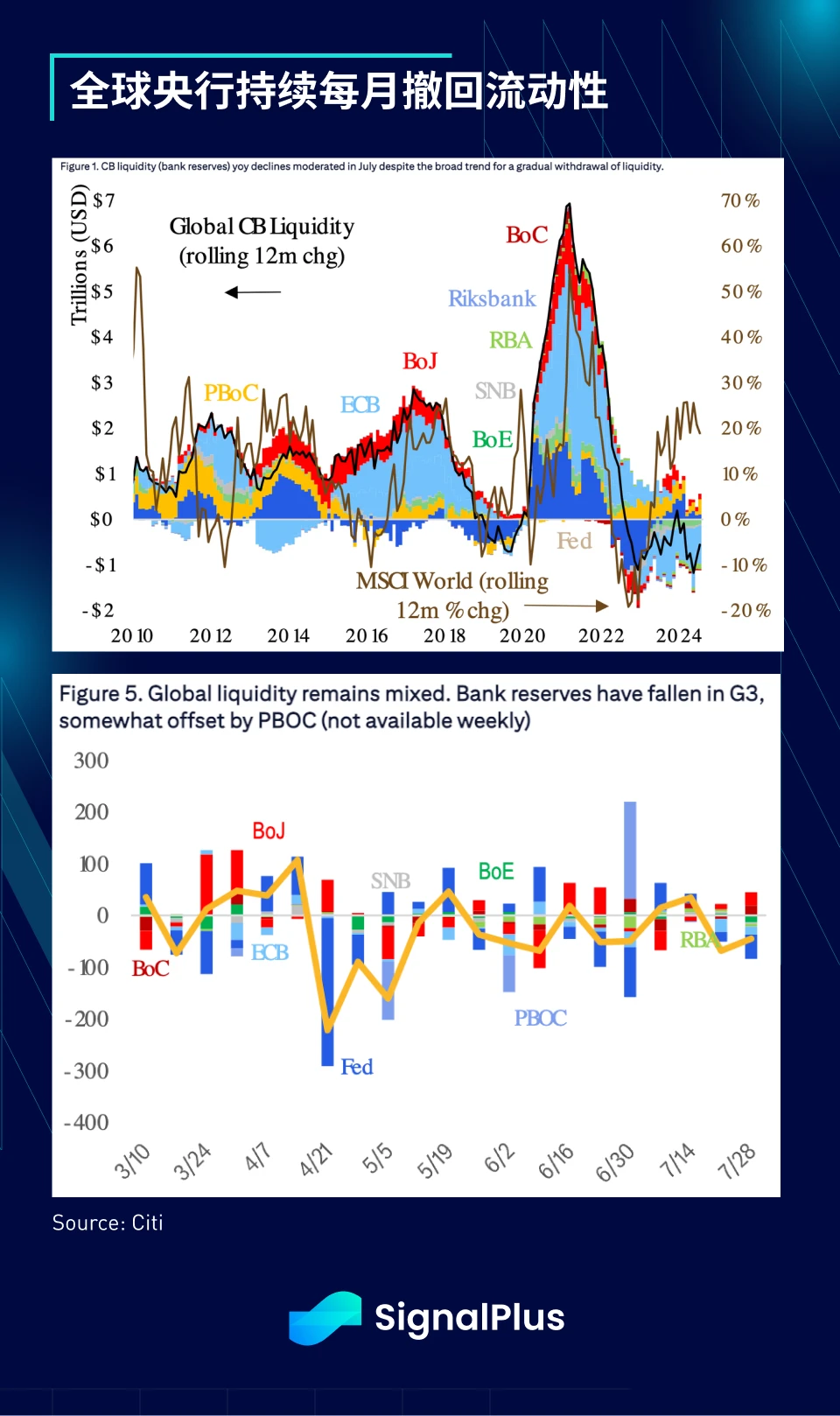

再来看看市场结构,内部流动性的减弱也成为短期内风险情绪的阻力。尽管中国人民银行最近放宽了政策,但全球央行的流动性实际上处于抽回的状态,银行的超额准备金和逆回购余额在最近几周持续减少。此外,随着交易商风险偏好回落,美国市场的次级流动性已降至年内最低水平,且至少在第四季度之前都不太可能有很大程度的复苏。JPM 估计,全球四分之三的套利交易已经平仓,风险资金可能需要一段较长的冷却期并且重新进行评估,才能再次开始较大规模的风险交易。

说到套利交易,日本的情况似乎已经发生了根本性的改变,美元兑日圆走低可能会提前终结日本央行的鹰派立场。 日本央行被指责引发了上周的去风险连锁反应,因此对于进一步加息,他们的委员会将被迫采取更加谨慎的态度,特别是在汇率可能会在未来几个月压低通胀的情况下。实际上,日本央行副行长内田最近做了以下几点澄清:

-

“考虑到国内外金融和资本市场发展极度动荡的情况,日本央行需要暂时在当前政策利率下维持宽松货币政策”

-

“当金融和资本市场不稳定时,央行不会提高政策利率”

-

“由于日圆贬值得到修正,进口价格上涨带来的价格上行风险已经相应减少”

这些都强烈暗示,日本央行在可预见的未来将恢复温和鸽派的立场。

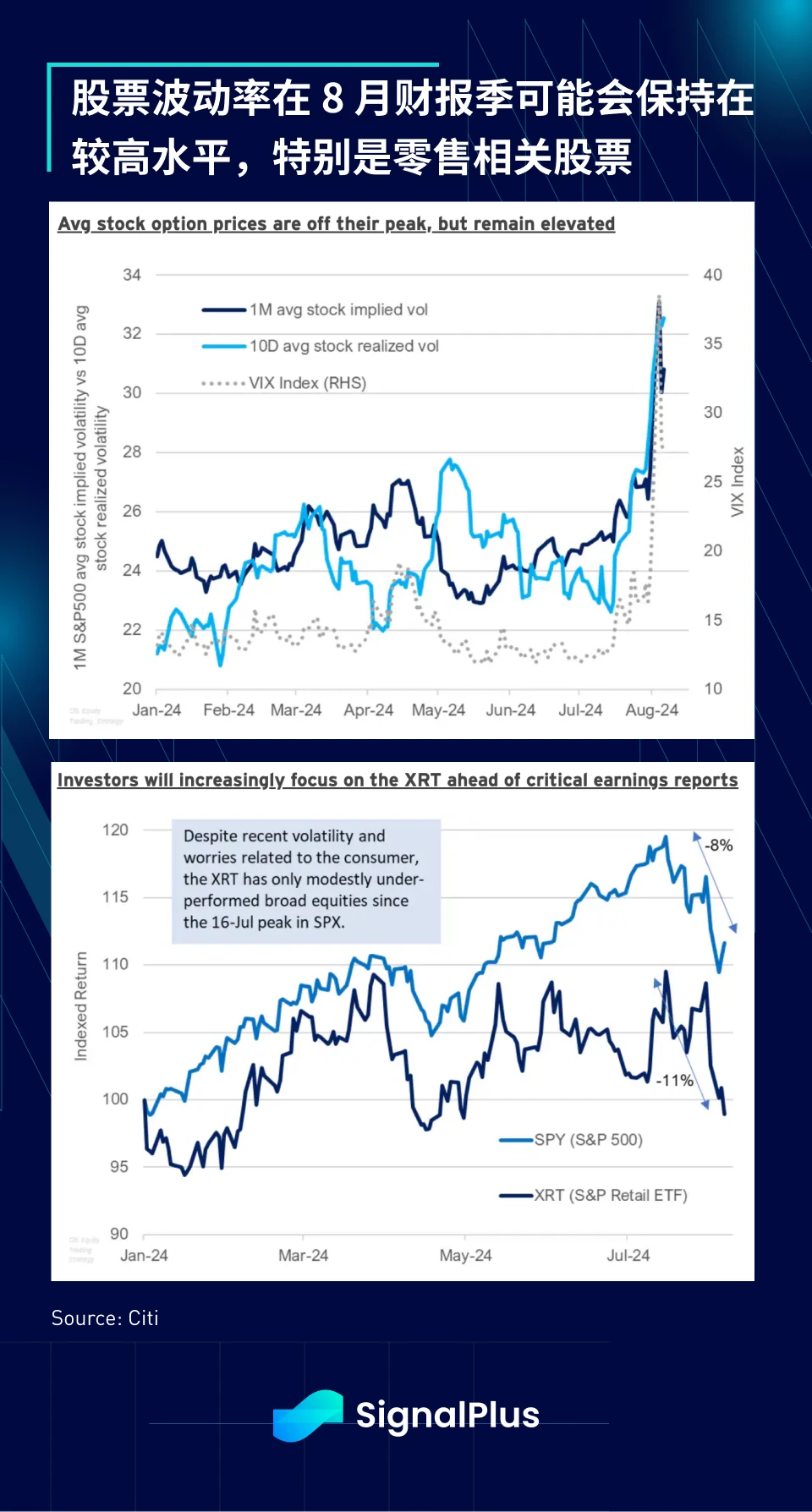

回到美国,虽然 8 月的宏观事件较少,不过 VIX 指数可能会保持在高位,预计个股在季度财报结果前后的价格变动将更加剧烈。关注重点将会放在 Walmart 和 Home Depot 等企业,以评估消费者的购买实力,较高频率的信用卡数据已经显示 7 月的零售销售走软,交易员应特别注意消费板块(例如 XRT ETF)相对于整体指数的表现,以获得更多消费者情绪进一步下滑的信号。

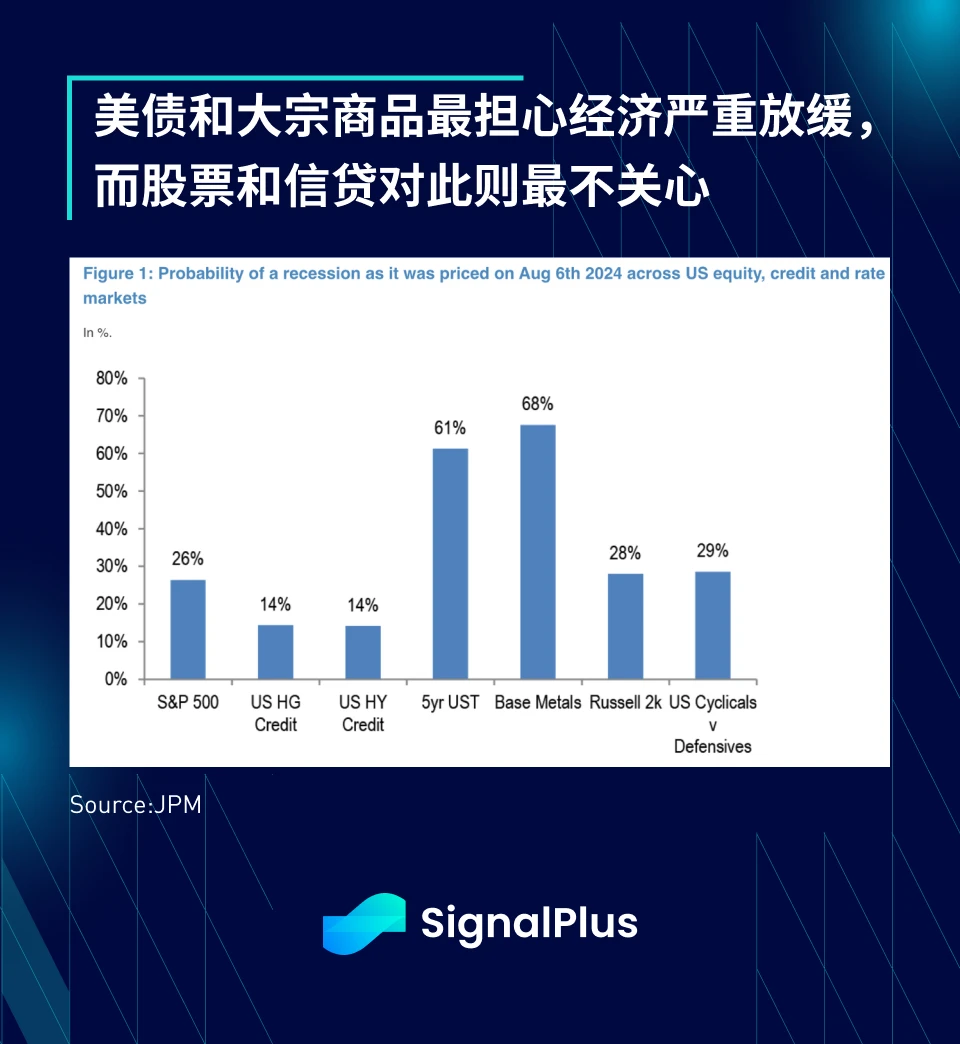

对于衰退风险,不同的宏观资产类别根据历史趋势正显示出不同的“预测”,其中美债和大宗商品最具“前瞻性”,股票和信贷则对硬着陆毫不在意。

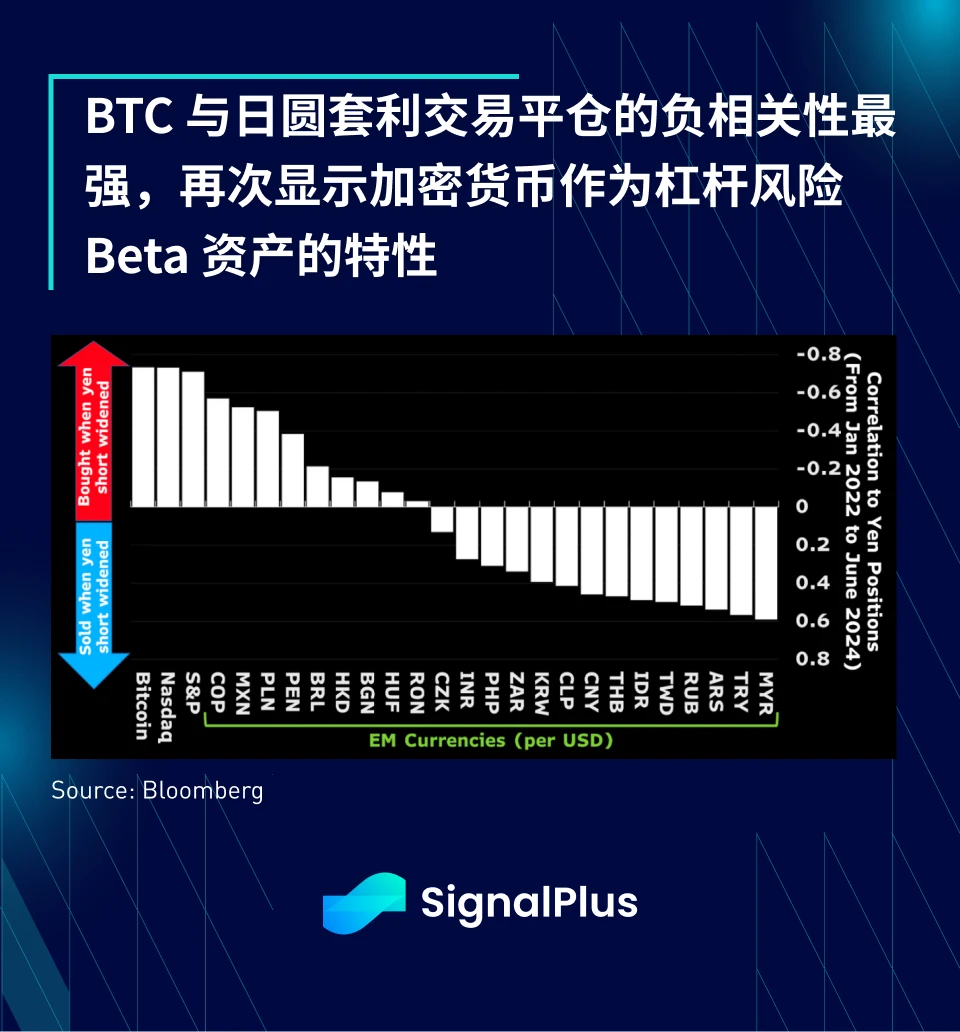

在加密货币方面,风险情绪仍面临较大的挑战,根据两年的相关性数据,BTC 受到“日圆套利交易平仓”的损害最大,这再次显示加密货币的走势是如同杠杆 Nasdaq 指数一样的前沿风险资产,我们预计价格将继续随着整体风险情绪的起伏而波动,而不是任何“多样化”的论点。

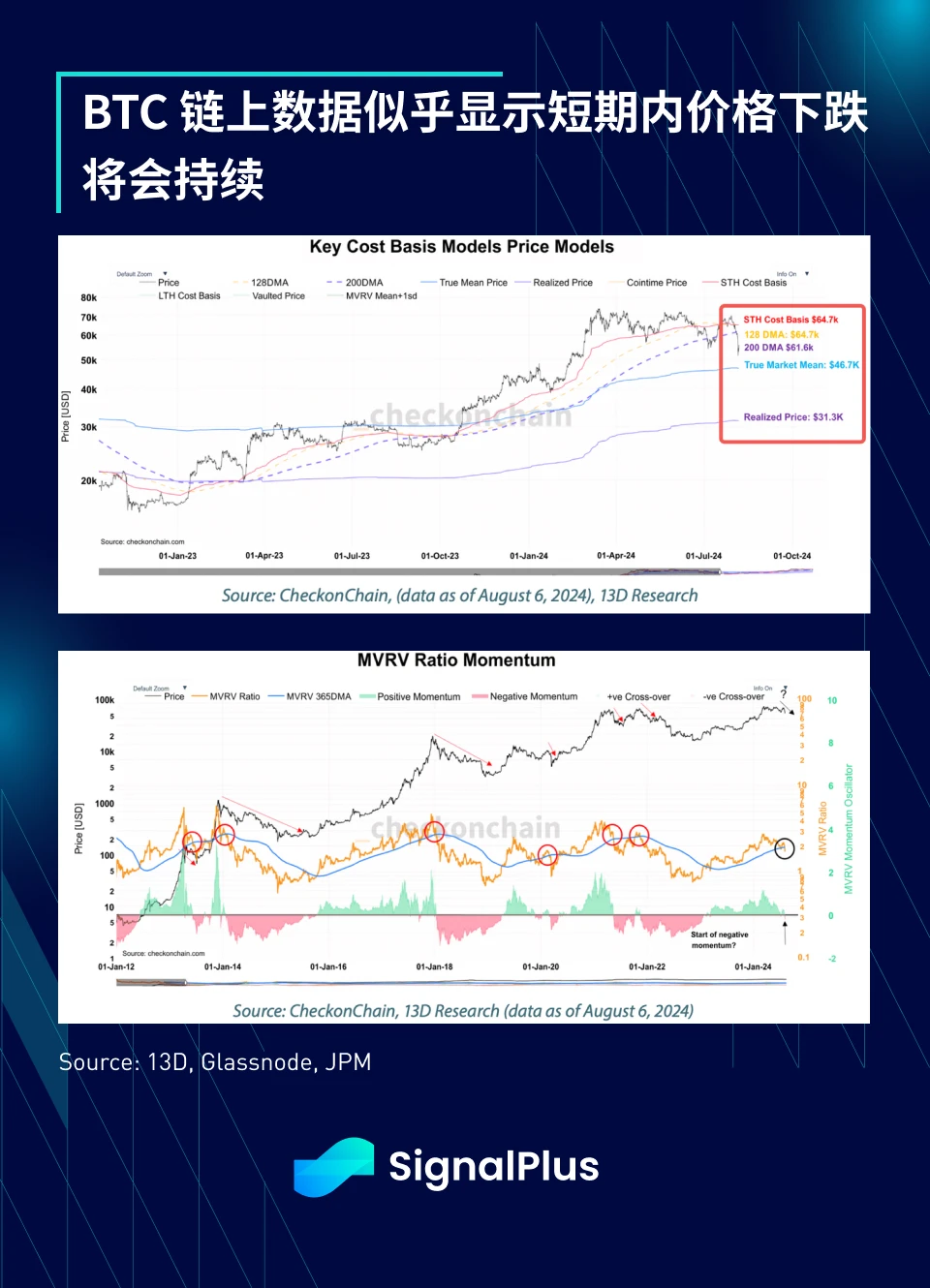

在技术信号方面, 1 3D 和 Glassnode 的链上数据显示,BTC 的成本已经跌破其短期和 200 日移动均线,在“真实市场均线”(所有链上获取价格的总平均值)约 47 K 美元之上几乎没有支撑,这是均值回归模型的参考点。

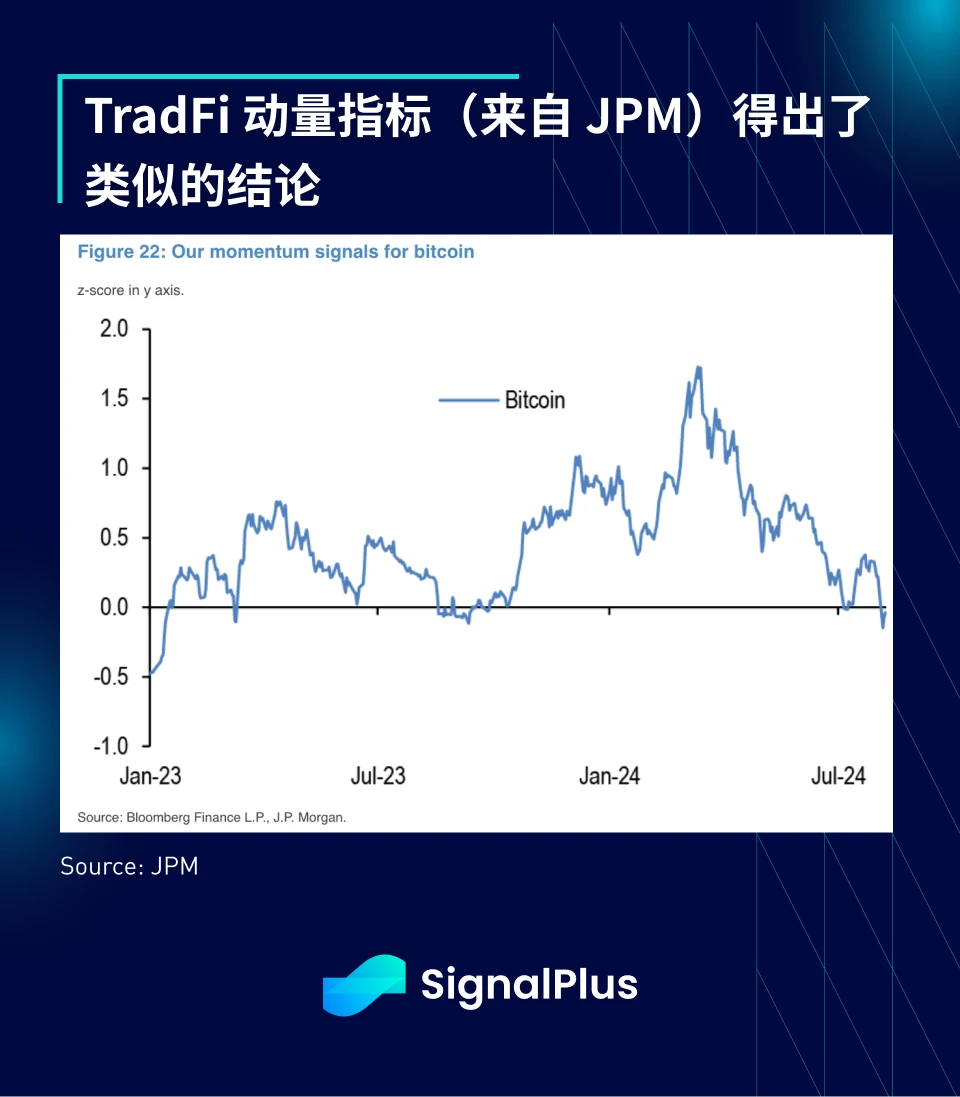

此外,链上 MVRV 比率(流通市值 vs 已实现市值)已经跌破其 1 年的平均值,这预示接下来下跌可能会持续,JPM 的传统动量指标也得出了类似的结论。

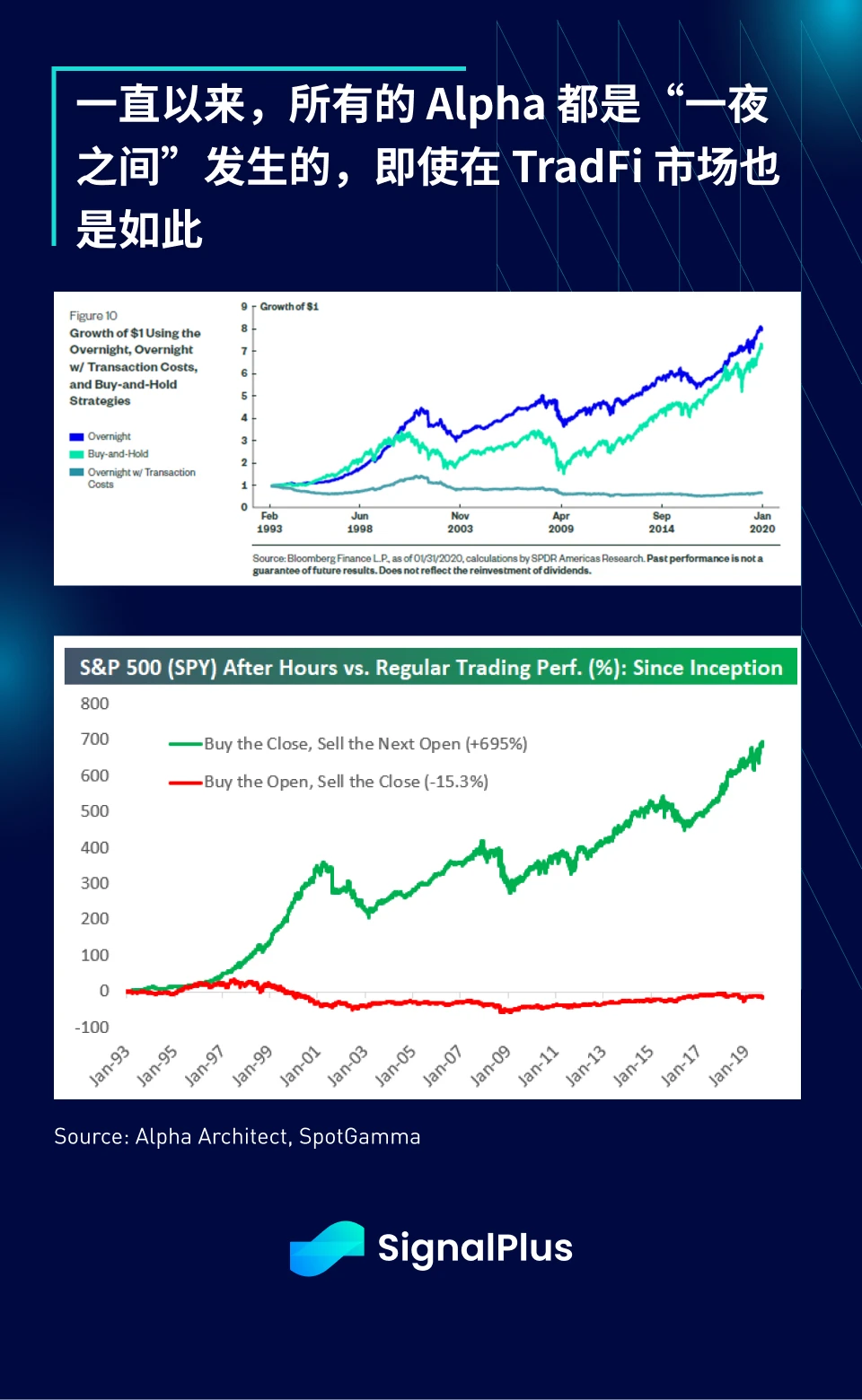

总体来看,ETF 近期的流入令人失望,特别是 ETH,自 7 月 24 日产品推出以来已经净流出 4 亿美元。实际上,Bloomberg 的数据显示,自 1 月以来 BTC 的价格走势几乎都在发生在美国 ETF 交易时段,而今年以来所有加密货币涨幅却都发生在“非交易时段”(即亚洲时段),因为市场已经有效地提前在纽约开盘前进行了操作。

长期研究市场的人会意识到这与股市的情况相同,也就是所有的“乐趣”都发生在纽约开盘之前,如果只在“美国交易时段”交易,指数表现通常会持平。

那么,这个故事是告诉我们要在美国收盘时买入、开盘时卖出吗?一如既往,我们在此不提供任何投资建议,只能建议我们的亚洲读者们在睡觉时间还是好好睡觉,不需要“熬夜”在美国时段进行交易。

您可在 t.signalplus.com 使用 SignalPlus 交易风向标功能,获取更多实时加密资讯。如果想即时收到我们的更新,欢迎关注我们的推特账号@SignalPlusCN,或者加入我们的微信群(添加小助手微信:SignalPlus 123)、Telegram 群以及 Discord 社群,和更多朋友一起交流互动。SignalPlus Official Website:https://www.signalplus.com